PPh Pasal 17: Cara Menghitung, Tarif dan Poin Penting

Pajak Penghasilan pasal 17 atau sering disebut PPh pasal 17 merupakan aturan yang tertera pada Undang-Undang Nomor 36 Tahun 2018 tentang Pajak Penghasilan (UU PPh).

PPh pasal 17 merupakan pasal yang secara terperinci mengatur tarif pajak yang dibebankan kepada wajib pajak, baik wajib pajak pribadi maupun wajib pajak badan.

Jika mengacu pada PPh pasal 17, tarif pajak penghasilan yang berlaku di Indonesia menerapkan skema tarif progresif. Maksudnya, tarif pajak yang dikenakan semakin tinggi seiring kenaikan jumlah penghasilan yang menjadi dasar pengenaan pajak.

Penggunaan tarif progresif pada PPh pasal 17 merupakan perwujudan asas keadilan. Sebab, orang yang memiliki penghasilan tinggi akan membayar pajak yang lebih tinggi dibandingkan orang yang penghasilannya rendah.

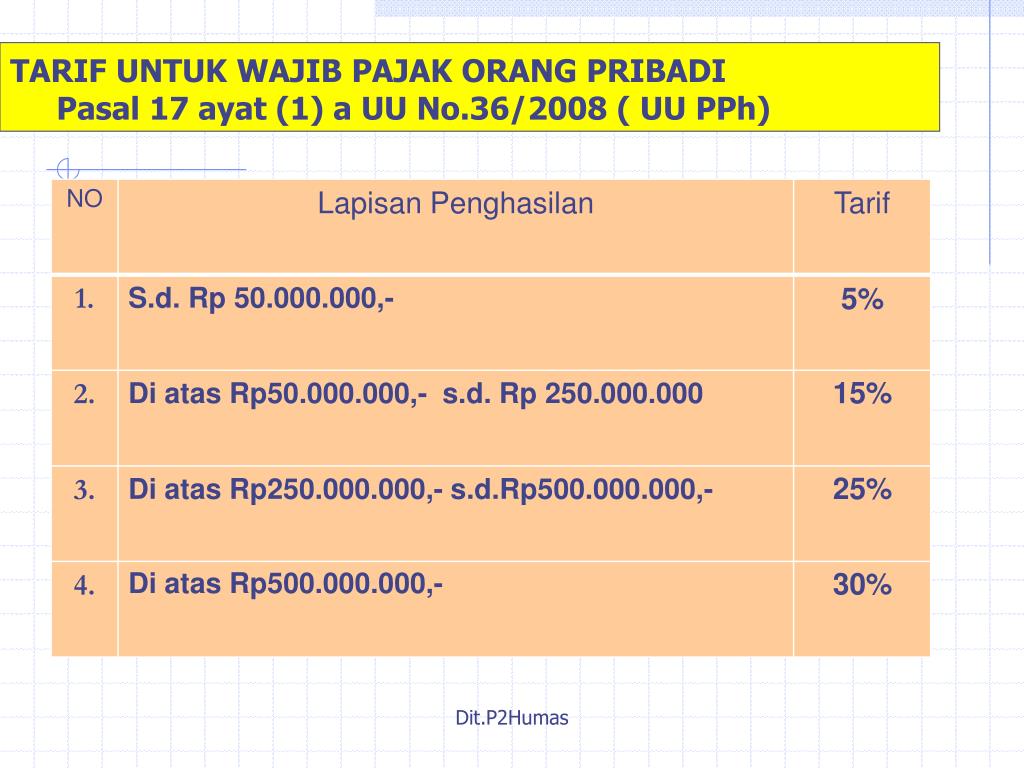

Tarif PPh Pasal 17

Tarif yang dikenakan pada PPh pasal 17 untuk wajib pajak pribadi dibagi atas beberapa lapisan penghasilan. Perhitungan tarif pajak pada PPh pasal 17 Ayat 1(a) adalah sebagai berikut:

- Penghasilan sampai dengan Rp 50.000.000, tarif pajak yang dibebankan 5%

- Penghasilan di atas Rp 50.000.000 sampai dengan Rp 250.000.000, tarif pajaknya 15%

- Penghasilan di atas Rp 250.000.000 sampai dengan Rp 500.000.000, tarif pajaknya 25%

- Penghasilan di atas Rp 500.000.000, tarif pajaknya 30%

Sementara, tarif pajak yang dibebankan pada wajib pajak badan tertera dalam PPh pasal 17 Ayat 1(b), yakni sebesar 28%. Namun, pada Ayat 2(a) disebutkan mulai tahun pajak 2010 tarif pajak penghasilan bagi wajib pajak badan ditetapkan sebesar 25%.

Detail PPh Pasal 17

Di luar perhitungan dan penetapan tarif pajak penghasilan umum untuk wajib pajak pribadi dan wajib pajak badan, PPh Pasal 17 juga terdiri dari beberapa ayat yang secara detail mengatur penetapan pajak penghasilan, di antaranya:

1. PPh pasal 17 ayat 2(b). Poin ini berisi tarif khusus bagi wajib pajak badan yang berstatus perusahaan terbuka dengan jumlah saham sekitar 40% beredar dan diperdagangkan di Bursa Efek Indonesia (BEI).

Bagi wajib pajak badan dengan klasifikasi tersebut, tarif pajak penghasilan yang dibebankan 5% di bawah tarif pajak penghasilan yang tertera pada Ayat 1(b) dan ayat 2.

Artinya, perusahaan terbuka yang 40% sahamnya beredar di publik hanya dibebankan tarif sebesar 23% dan per 2010 tarifnya hanya 20%.

2. PPh pasal 17 ayat 2(c) dan Ayat 2(d). Ayat ini berisi ketentuan tarif pajak untuk wajib pajak pribadi yang mendapat penghasilan berupa deviden, yakni sebesar 10% dan sifatnya final. Ketentuan mengenai pajak penghasilan deviden ini kemudian diatur dalam Peraturan Menteri Keuangan (PMK).

Aturan yang paling baru tertuang dalam PMK Nomor 111/PMK.03/2010 tentang Tata Cara Pemotongan, Penyetoran dan Pelaporan Pajak Penghasilan Atas Dividen Yang Diterima Atau Diperoleh Wajib Pajak Orang Pribadi Dalam Negeri.

3. PPh pasal 17 ayat 3 menyebutkan, keputusan menteri keuangan dapat sewaktu-waktu mengubah besaran tarif pajak yang tertera pada ayat 1. Maksudnya, menteri keuangan bisa melakukan penyesuaian dengan mempertimbangkan beberapa hal, misalnya tingkat inflasi.

4. PPh pasal 17 ayat 4 berisi panduan pembulatan angka untuk memudahkan penghitungan pajak penghasilan.

Pada ayat ini, penghasilan kena pajak dibulatkan ke bawah dalam ribuan rupiah penuh. Contohnya, ketika penghasilan kena pajak seseorang tercatat senilai Rp 5.050.900, maka wajib pajak tersebut bisa menuliskannya Rp 5.050.000.

5. PPh pasal 17 ayat 5 secara spesifik mengatur mengenai pajak yang harus dibayar wajib pajak yang baru bekerja selama beberapa bulan.

Perhitungannya: (jumlah hari bekerja /360) x pajak yang terutang untuk satu tahun penuh. Jadi, misalnya seseorang bagi bekerja 3 bulan sebelum masa pelaporan, maka perhitungannya adalah: (90/360) X Pajak Yang Terutang

6. PPh pasal 17 ayat 6 berisi panduan bagi wajib pajak untuk memudahkan penghitungan yang dimaksud dalam ayat 5. Dalam ayat 6 , diatur bahwa tiap bulan dihitung penuh 30 hari. Ini untuk memudahkan penghitungan pajak penghasilan.

7. PPh pasal 17 ayat 7 mengatur kewenangan pemerintah untuk menetapkan tarif pajak atas penghasilan yang tertera pada pasal 4 ayat 2, misalnya pajak penghasilan atas bunga deposito, tabungan, transaksi derivatif atau penghasilan yang diterima dari penjualan saham.

Contoh Penghitungan Sederhana PPh Pasal 17

Berikut ini ilustrasi penghitungan pajak sesuai dengan PPh pasal 17. Ilustrasi penghitungan PPh pasal 17 ini sesuai dengan ilustrasi perhitungan yang tertera pada keterangan PPh pasal 17 UU No. 36 Tahun 2008.

1. Wajib pajak pribadi dengan penghasilan kena pajak sebesar Rp 600.000.000, perhitungan pajaknya:

Penghasilan Kena Pajak: Rp 600.000.000

Pajak Penghasilan Terutang:

5% x Rp 50.000.000 = Rp 2.500.000

15% x Rp 200.000.000 = Rp 30.000.000

25% x Rp 250.000.000 = Rp 62.500.000

30% x Rp 100.000.000 = Rp 30.000.000

Jadi, total pajak penghasilan terutangnya adalah = Rp125.000.000

2. Contoh penghitungan pajak penghasilan untuk wajib pajak badan dengan penghasilan kena pajak senilai Rp 1.250.000.000. Perhitungan pajak penghasilannya:

Penghasilan Kena Pajak: Rp 1.250.000.000

Pajak Penghasilan Terutang:

25% x Rp 1.250.000.000 = Rp 350.000.000

Pentingnya PPh Pasal 17

PPh pasal 17 merupakan jenis pajak yang dipungut langsung pemerintah dari penghasilan masyarakat atau wajib pajak. Pajak yang dikumpulkan lewat PPh pasal 17 boleh dibilang sebagai pajak yang memberikan kontribusi besar bagi pemerintah.

Bagi masyarakat atau wajib pajak, sangatlah penting mengetahui tarif pajak yang harus dibayarkan. Pasalnya, pemungutan pajak di Indonesia menggunakan sistem self assessment. Artinya beban untuk menghitung, membayar dan melapor pajak ada pada wajib pajak.

Memang, untuk wajib pajak yang berstatus karyawan atau PNS, pajaknya sudah dipotong langsung oleh pemberi kerja atau bendahara negara. Namun, pengetahuan akan PPh pasal 17 tetap penting.

Sebab, wajib pajak bisa menghitung sendiri berapa pajak yang dia bayarkan ke negara. Lewat perhitungan ini wajib pajak bisa mengetahui apakah ia kelebihan atau kekurangan bayar saat hendak mengisi SPT Tahunan.

Gallery Tarif Pph Pasal 17

Tarif Pajak Dan Kredit Pajak Ppt Download

Tarif Pajak Dan Kredit Pajak Ppt Download

Ppt Pajak Penghasilan 21 Powerpoint Presentation Free

Ppt Pajak Penghasilan 21 Powerpoint Presentation Free

Kementerian Kesehatan Republik Indonesia

Kementerian Kesehatan Republik Indonesia

Pertemuan 3 4 Pertemuan Ke Ppt Download

Pertemuan 3 4 Pertemuan Ke Ppt Download

Pph 21 Upah Harian Kondisi 1 Si A Bekerja Membayar Iuran

Pph 21 Upah Harian Kondisi 1 Si A Bekerja Membayar Iuran

Belajar Pajak Teori Pph Pajak Penghasilan Pasal 21

Belajar Pajak Teori Pph Pajak Penghasilan Pasal 21

Sharing Forum A œperbedaan Dividen Antara Objek Pph Final

Sharing Forum A œperbedaan Dividen Antara Objek Pph Final

Menghitung Pajak Penghasilan Perpajakan Ppt Download

Menghitung Pajak Penghasilan Perpajakan Ppt Download

Pph Pasal 17 Ketahui Pengenaan Tarif Dan Hitung Pajaknya

Pph Pasal 17 Ketahui Pengenaan Tarif Dan Hitung Pajaknya

Pph Badan Kupas Tuntas Cara Hitung Pajak Penghasilan Badan

Pph Badan Kupas Tuntas Cara Hitung Pajak Penghasilan Badan

Pajak Penghasilan Pph Pasal 17

Pajak Penghasilan Pph Pasal 17

Apakah Youtuber Dan Selebgram Dapat Digolongkan Sebagai

Apakah Youtuber Dan Selebgram Dapat Digolongkan Sebagai

Materi Pajak Pph Pasal 21 Atas Penghasilan Yang Diterima

Materi Pajak Pph Pasal 21 Atas Penghasilan Yang Diterima

Petunjuk Dan Contoh Pph Pasal 21

Petunjuk Dan Contoh Pph Pasal 21

2 Jenis Rincian Tarif Pph 21 Terbaru Beserta Contoh

2 Jenis Rincian Tarif Pph 21 Terbaru Beserta Contoh

Pak Gunawan Memiliki Kena Pajak Sebesar Rp 546 000 000 Pajak

Pak Gunawan Memiliki Kena Pajak Sebesar Rp 546 000 000 Pajak

Su Selviautama Perhitungan Pajak Penghasilan Pph Pasal 21

Su Selviautama Perhitungan Pajak Penghasilan Pph Pasal 21

Comments

Post a Comment