Pengertian Dan Komponen Tarif PPh Pasal 21

Memahami dan bisa menghitung tarif PPh pasal 21 merupakan tugas yang wajib dilakukan oleh pemilik perusahaan maupun HR Manager. Hal ini erat kaitannya dengan hak dan kewajiban perusahaan terhadap kesejahteraan karyawan dan pemasukan dana kepada pemerintah.

Jika saja tarif pajak ini tidak berjalan dengan lancar, maka negara akan mengalami inflasi yang begitu tinggi dan hutang negara yang semakin banyak. Salah satu pajak yang wajib dibayarkan yakni tarif PPh pasal 21.

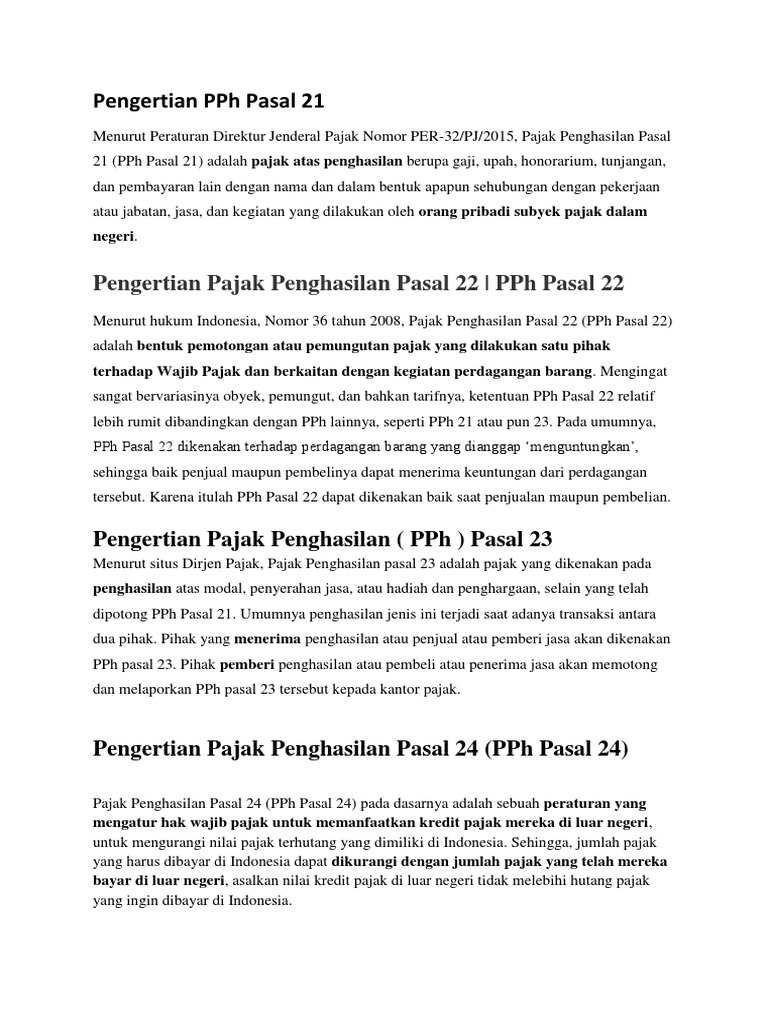

Pengertian PPh 21

Penjelasan mengenai PPh 21 telah diputuskan dalam hukum yang tertuang pada Peraturan Direktur Jenderal Pajak No. PER-32/PJ/2015 mengenai PPh 21 atau pajak penghasilan. Yang menjelaskan bahwa PPh 21 adalah pajak atas suatu penghasilan yang bisa berupa gaji, upah, honorarium, tunjangan, atau hal apapun yang masih mempunyai hubungan dengan pekerjaan maupun jasa.

Dan kegiatan tersebut bersifat orang pribadi dengan subjek pajak dalam negeri. Secara sederhananya pengertian PPh 21 yaitu pajak yang wajib dibayar atas seseorang yang sudah mempunyai penghasilan dari subjek pajak.

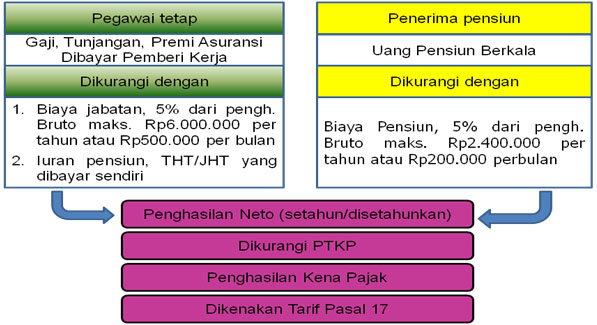

Nah, maksud dari subjek disini seperti pegawai, karyawan, atau seorang pekerja yang sudah memperoleh gaji.Sedangkan perhitungan PPh 21 di sesuaikan dengan PTKP atau Penghasilan Tidak Kena Pajak.

Komponen-Komponen Tarif PPh Pasal 21

Di artikel kali ini akan di bahas dan di jelaskan secara lengkap, seperti beberapa komponen yang ada di tarif PPh pasal 21, pengertian PPh 21, serta dasar hukum yang menjadi landasan tarif PPh pasal 21 wajib untuk dilaksanakan.

Tarif PPh Pasal 21 Yang Sudah Ditetapkan

Untuk mengingat kembali, bahwa tarif pajak diberikan kepada seseorang yang sudah berpenghasilan dengan jumlah tertentu. Tarif pajak ini merupakan komponen yang sangat penting dalam perhitungan PPh 21.

Tarif pajak ini diperuntukkan bagi Wajib Pajak yang sudah memiliki NPWP. Wajib Pajak (WP), dengan penghasilan bersifat tahunan Rp. 50.000.000 sebesar 5%.

WP yang tiap tahunnya berpenghasilan di atas Rp. 50.000.000-Rp. 250.000.000 sebesar 15%. WP yang berpenghasilan tiap tahun di atas Rp. 50.000.000-Rp. 500.000.000 sebesar 15%. WP yang berpenghasilan tiap tahunnya di atas Rp. 500.000.000 sebesar 30%. Sedangkan WP yang tidak memiliki NPWP dikenai tarif pajak sebesar 20% lebih besar jika dibandingkan yang sudah mempunyai NPWP.

Tarif Penghasilan Tidak Kena Pajak

Besaran tarif PPh 21 ditentukan dari jumlah PTKP (Penghasilan Tidak Kena Pajak) yang sudah ditetapkan. Dasar hukum yang menjadi landasan perhitungan tersebut berdasarkan pada aturan Menteri Keuangan No. 101/PMK.010/2016 Pasal 1. Sedangkan besaran PTKP yang sudah ditentukan sebagai berikut.

Rp. 54.000.000 wajib pajak bagi orang pribadi, Rp. 4.500.000 sebagai tambahan wajib pajak yang sudah kawin. Rp. 54.000.000 wajib pajak bagi yang sudah mempunyai tanggungan seperti istri.

Sebesar Rp. 4.500.000 wajib pajak sebagai tambahan bagi setiap anggota keluarga sedarah atau yang masih dalam keturunan lurus. Contohnya anak angkat, untuk tanggungan sendiri maksimal sebanyak tiga orang di setiap keluarganya.

Cara Menghitung Tarif PPh 21

Dimas adalah seorang karyawan yang sudah berstatus kawin atau menikah dan mempunyai anak 1.Gaji pokok : Rp. 5.000.000, tunjangan uang makan, transportasi sebesar Rp. 2.000.000 juta, total penghasilan bruto yang di dapatkan Dimas sebesar Rp. 7.000.000, sedangkan untuk iuran pensiun Rp. 200.000.000

Gaji pokok-tunjangan-(penghasilan bruto)= Rp. 60 juta-Rp. 24 juta-Rp. 84 juta, sedangkan PTKP nya Rp. 63 juta, biaya jabatan sebesar Rp. 4.200.000, untuk iuran pensiunan Rp. 2.400.000. Total Rp. 69.600.000.

Untuk mencari PPh 21, yakni penghasilan kena pajak-netto Rp. 14.400.000-Rp. 720.000. Pajak PPh sebesar 5% Rp. 60.000 per tahunnya.

Penghasilan Bruto

Dalam tarif PPh 21 juga terdapat komponen penghasilan bruto atau biasa disebut penghasilan kotor dibagi menjadi dua yakni penghasilan rutin dan penghasilan tidak rutin.

Yang dimaksud dengan penghasilan rutin seperti gaji pokok dan tunjangan, contohnya tunjangan transportasi, makanan, jabatan dan lain sebagainya.

Sedangkan penghasilan tidak rutin seperti bonus upah lembur, iuran BPJS / JKK, Jaminan kematian, jaminan kesehatan. Maka dari itu, gunakanlah aplikasi gaji.id yang mampu menghitung besaran tarif PPh pasal 21 dengan akurat.

Gallery Pengertian Pph Pasal 21

Contoh Soal Pajak Penghasilan Docx Document

Contoh Soal Pajak Penghasilan Docx Document

November 2018 Konsultan Pajak Jakarta Jasa Jasa

Pph Pasal 23 3 Perbandingan Objek Pph Pasal 21 23 Dan 4 Ayat 2

Pph Pasal 23 3 Perbandingan Objek Pph Pasal 21 23 Dan 4 Ayat 2

Lebih Dalam Tentang Pemotongan Pajak Penghasilan Solusi

Lebih Dalam Tentang Pemotongan Pajak Penghasilan Solusi

Petunjuk Dan Contoh Pph Pasal 21

Petunjuk Dan Contoh Pph Pasal 21

Perhitungan Pph 21 Terbaru 2018 Excel Cara Menghitung

Jurnal Pajak Masa Kini Struktur Dalam Perhitungan Pajak

Jurnal Pajak Masa Kini Struktur Dalam Perhitungan Pajak

Pph Pasal 21 Adalah Pajak Atas Penghasilan Berupa Gaji Upah

Pph Pasal 21 Adalah Pajak Atas Penghasilan Berupa Gaji Upah

Russell Bedford Sbr Pa Twitter Ikuti Pelatihan Perhitungan

Russell Bedford Sbr Pa Twitter Ikuti Pelatihan Perhitungan

Pengertian Tarif Dan Contoh Pajak Penghasilan Pph Pasal 21

Pengertian Tarif Dan Contoh Pajak Penghasilan Pph Pasal 21

2 Akuntansi Pph Pasal 21 Amp Pasal 26 Ppt Mata Kuliah

2 Akuntansi Pph Pasal 21 Amp Pasal 26 Ppt Mata Kuliah

Bagaimana Penghitungan Pph Pasal 21 Thr Dan Bonus Dokterpajak

Mengenal Pph Pasal 21 Lebih Jauh

Mengenal Pph Pasal 21 Lebih Jauh

Bab 4 Pajak Penghasilan Pasal 21

Bab 4 Pajak Penghasilan Pasal 21

Penghitungan Pph Pasal 21 Ditanggung Perusahaan Dokterpajak

Pph 21 Objek Tarif Rumus Hingga Cara Pelaporan Pajak

Pph 21 Objek Tarif Rumus Hingga Cara Pelaporan Pajak

Pengertian Pph Pasal 21 Dan Jenis Penghasilan Yang Dikenakan

Pengertian Pph Pasal 21 Dan Jenis Penghasilan Yang Dikenakan

Comments

Post a Comment